UBS DERI Indikator-Familie: Am Puls der Finanzmärkte

Die UBS Dynamic Equity Risk Indikatoren ("UBS DERI" und "UBS Global Equity Markets DERI") wurden eigens vom – von anderen Geschäftsbereichen von UBS unabhängigen – UBS Investment Bank Research entwickelt und messen börsentäglich die Stimmung bzw. Risikoneigung an den globalen Finanzmärkten. Während der UBS DERI als Sentimentindikator für Aktien aus Industrienationen konstruiert ist, zielt der UBS Global Emerging Markets DERI oder einfach der UBS GEM DERI auf Aktien aus Schwellenländern ab.

Hierfür greifen die beiden DERI Indikatoren auf ausgesuchte Messgrößen zurück, die nach bestimmten statistischen Methoden jeweils zu einer Zahl verdichtet werden. Somit gibt der jeweilige Stand des entsprechenden UBS DERI Indikators ein gleichzeitig vereinfachtes und konzentriertes Stimmungsbild des Aktienmarktes wieder. Auf dieser Basis lässt sich eine mögliche Positionierung am Aktienmarkt ableiten.

WerbungAktueller Stand

| Index | Chart | Aktueller Stand* | Marktstimmung | Vorgeschlagene Aktienmarktposition | Datum |

|---|---|---|---|---|---|

| UBS DERI | 2,81 | Neutral | Barposition | 16.01.2026 | |

| UBS GEM DERI | 1,56 | Bullish | Long-Position im Ziel-ETF | 22.02.2024 |

Historische Entwicklung des UBS DERI

Historische Entwicklung des UBS Global Emerging Markets DERI (UBS GEM DERI)

Einflussgrößen der UBS DERI Indikatoren

Die beiden Sentimentindikatoren "UBS DERI" und "UBS GEM DERI" berücksichtigen - jeweils nach statistischer Datenaufbereitung - die folgenden Faktoren für die Kennzahlenberechnung:

| UBS DERI | UBS Global Emerging Markets DERI (UBS GEM DERI) | |

|---|---|---|

| Preisschwankungen von Aktienoptionen | Als Maß für die implizite Volatilität kommen der VIX®, der CBOE-Optionen auf den S&P 500 Index® als Basis hat, und der VDAX®, der EUREX-Optionen auf den DAX® als Basis hat, zum Einsatz. Da die impliziten Volatilitäten maßgeblichen Einfluss auf die Höhe von Optionspreisen ausüben können, können sowohl der VIX® als auch der VDAX® als Orientierung für die Kosten (in Prozent) angesehen werden, die man für ein Jahr für die Absicherung eines Portfolios (bestehend aus US-amerikanischen oder deutschen Standardaktien) gegen das Marktrisiko benötigt. Grundsätzlich gilt: Je höher VIX® oder VDAX®, desto höher tendenziell das empfundene Marktrisiko, desto geringer der Risikoappetit und desto schlechter die Marktstimmung (inverse Beziehung). | Als Maß für die implizite Volatilität kommt beim UBS GEM DERI nur der VIX®, der CBOE-Optionen auf den S&P 500 Index® als Basis hat, zum Einsatz. Der VDAX® bleibt im Gegensatz zum UBS DERI außen vor. |

| Risikoprämien von Unternehmensanleihen | In der Regel weisen Unternehmenanleihen ein größeres Verlustrisiko als US-Staatsanleihen auf. Daher liegt die von Anlegern verlangte Rendite von Unternehmensanleihen für gewöhnlich über der Rendite von US-Staatsanleihen. Daher berücksichtigt der UBS DERI Indikator den Renditeaufschlag (Risikoprämie), den Anleihen von amerikanischen Unternehmen mit einem Moody’s-Rating von „BAA“ (dem geringsten Investmentgrade-Rating) im Schnitt gegenüber 10-jährigen US-Staatsanleihen haben. Grundsätzlich gilt: Je höher die Risikoprämie von Unternehmensanleihen, desto höher das empfundene Emittentenrisiko, desto geringer der Risikoappetit und desto schlechter die Marktstimmung (inverse Beziehung). | Der Renditeaufschlag (Risikoprämie), den Anleihen von Emerging Markets-Unternehmen im Schnitt gegenüber 10-jährigen US-Staatsanleihen haben, ersetzt gegenüber dem UBS DERI die Risikoprämien von Unternehmensanleihen. Die Grundüberlegung ist die gleiche: Je höher die Risikoprämien von Emerging Markets-Unternehmen, desto höher das empfundene Emittentenrisiko in Schwellenländern, desto geringer der Risikoappetit und desto schlechter die Marktstimmung (inverse Beziehung). |

| Swap Spreads | Banken leihen sich im Interbankenmarkt über Swap-Geschäfte gegenseitig Geld. Dabei vereinbaren sie den Swap-Zinssatz, der über die Laufzeit des Swap-Geschäfts zur Anwendung kommt. Der Swap Spread entspricht der Differenz zwischen dem vereinbarten Swap-Zinssatz und der Rendite von Staatsanleihen mit vergleichbarer Laufzeit. Grundsätzlich gilt tendenziell: Je höher der Swap Spread, desto höher das eingepreiste Gegenparteienrisiko, desto geringer der Risikoappetit und desto schlechter die Marktstimmung (inverse Beziehung). | Wie beim UBS DERI werden die Swap Spreads von USD, EUR und JPY (jedoch ohne GBP) berücksichtigt. |

| Währungsschwankungen | Der UBS DERI Indikator berücksichtigt Volatilitäten, die in Währungsoptionen in der Vergangenheit realisiert wurden. Dabei fließen die Relationen folgender Währungen gegenüber dem US-Dollar ein: Euro (bis 1999 Deutsche Mark), Japanischer Yen, Schweizer Franken, Britisches Pfund und Australischer Dollar. Grundsätzlich gilt: Je höher die in den Währungsoptionen eingepreisten Volatilitäten, desto höher das empfundene Marktrisiko, desto geringer der Risikoappetit und desto schlechter die Marktstimmung (inverse Beziehung). | Ähnlich wie beim UBS DERI werden die Volatilitäten berücksichtigt, die in Währungsoptionen in der Vergangenheit realisiert wurden. Allerdings werden nur die verschiedenen lokalen Währungen der im MSCI Emerging Markets Index vertretenen Länder in Relation zum US-Dollar betrachtet. |

| Relative Entwicklung zwischen zyklischen und defensiven Aktien | Wenn Anleger in der Mehrheit konjunkturoptimistisch sind, investieren sie lieber in zyklische als in defensive Aktien, da dieser Ansatz höhere Renditen verspricht. Daher misst der UBS DERI Indikator den Performance-Unterschied zwischen zyklischen und defensiven Aktien. Als zyklische Werte werden Aktien aus der Gebrauchsgüterindustrie, der Schwerindustrie, dem Rohstoffsektor und der Technologiebranche angesehen. Defensive Werte gehören dagegen der Verbrauchsgüterindustrie, dem Gesundheitssektor, der Telekommunikations- und Versorgerbranche an. Grundsätzlich gilt: Je besser die relative Entwicklung von zyklischen gegenüber defensiven Aktien, desto geringer das empfundene Marktrisiko, desto größer der Risikoappetit und desto besser die Marktstimmung (direkte Beziehung). | Messverfahren analog zu UBS DERI. |

| Überrendite von Anlagen in Schwellenländern, die in der Regel sensibel auf Marktbewegungen reagieren („High-Beta Aktienregionen“) | In guten Marktphasen fließt mehr und mehr Geld in risikoreichere Anlageregionen wie z. B. in Aktien aus Schwellenländern, da sich die Marktteilnehmer hier höhere Renditen erhoffen. Dieses prozyklische Agieren verstärkt tendenziell die Schwankungsbreite der Aktienkurse dieser Anlageregionen und sorgt in der Regel für ein hohes „Beta“. Das Beta gibt – in diesem Fall – an, wie stark ein Länderindex im Vergleich zum weltweiten Aktienmarkt schwankt. Der UBS DERI Indikator misst daher die Überrendite zwischen High-Beta Aktienregionen und einem globalen Aktienportfolio. Grundsätzlich gilt: Je höher diese Überrendite, desto geringer das empfundene Marktrisiko, desto größer der Risikoappetit und desto besser die Marktstimmung (direkte Beziehung). | Diese Größe fließt nicht in den UBS GEM DERI ein. |

| Überrendite von Anlagen in spekulativen Sektoren, die in der Regel sensibel auf Marktbewegungen reagieren („High-Beta Aktiensektoren“) | Was für Länder gilt, trifft auch auf Sektoren zu. Der UBS DERI Indikator misst daher auch die Überrendite zwischen High-Beta Aktiensektoren und einem globalen Aktienportfolio. Grundsätzlich gilt: Je höher diese Überrendite, desto geringer das empfundene Marktrisiko, desto größer der Risikoappetit und desto besser die Marktstimmung (direkte Beziehung). | Messverfahren analog zu UBS DERI. |

| Eigendynamik des Aktienmarktes | Mit Hilfe des MSCI AC World Index im Vergleich zu seinem 200-Tage-Durchschnitt wird die Eigendynamik (das Momentum) des Aktienmarktes gemessen. Dabei gelten Aktien im klassischen Sinne der Finanzwissenschaft als risikobehaftete Anlageklasse. Ein Wert von über „1“ zeigt an, dass der Index über dem Durchschnitt liegt. Ein Wert von unter „1“ zeigt an, dass der Index unter dem Durchschnitt liegt. Grundsätzlich gilt: Je höher der Index über seinem Durchschnitt liegt (je stärker also Aktien zuletzt gestiegen sind), desto geringer das empfundene Marktrisiko, desto größer der Risikoappetit und desto besser die Marktstimmung (direkte Beziehung). | Mit Hilfe des MSCI Emerging Markets Index im Vergleich zu seinem 65-Tage-Durchschnitt wird die Eigendynamik (das Momentum) des Aktienmarkts in Schwellenländern gemessen. Der UBS DERI wendet dagegen einen 200-Tage-Durchschnitt auf den MSCI AC World Index an. Grundsätzlich gilt, je höher der Index über seinem Durchschnitt liegt (je stärker also Aktien zuletzt gestiegen sind), desto geringer das empfundene Marktrisiko, desto größer der Risikoappetit und desto besser die Marktstimmung (direkte Beziehung). |

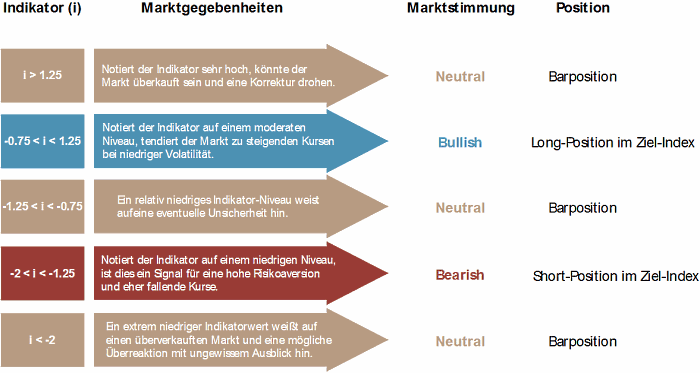

Interpretation der UBS DERI Indikatoren

Der UBS DERI bzw. der UBS GEM DERI messen anhand mehrerer Einflussgrößen die Stimmung bzw. Risikoneigung der Marktteilnehmer in Aktien aus etablierten Wirtschaftsnationen bzw. aus Schwellenländern. Vom jeweils ermittelten Stimmungsbild lässt sich ein jeweils vorherrschendes Marktumfeld ableiten, das nach individueller Indikator-Definition eine entsprechende Kurstendenz am jeweiligen Aktienmarkt erwarten lässt.

Laut UBS Investment Bank Research bietet sich der jeweilige Indikator-Stand zur Kategorisierung der vorherrschenden Marktstimmung und zur möglichen Positionierung am Aktienmarkt an. Allerdings weicht die Interpretation des UBS GEM DERI für Aktien aus Schwellenländern vom klassischen UBS DERI Aktien aus etablierten Wirtschaftsnationen ab. Grund für diese Differenzierung sind spezifische Besonderheiten von Aktien aus Schwellenländern.

Laut UBS Investment Bank Research bietet sich der jeweils aktuelle Stand des klassischen UBS DERI zur Kategorisierung der Marktstimmung und zur möglichen Positionierung in Aktien aus etablierten Wirtschaftsnationen nach folgendem Schema an:

Open End Index-Zertifikat auf den UBS RADA Net Total Return Index (EUR) auf den DAX®

Open End Index-Zertifikat auf den UBS RADA Net Total Return Index (EUR) auf den EURO STOXX 50®

Was sind die Aussagen des UBS DERI Indikators über das Stimmungsbild am Finanzmarkt?

Dieses Regelwerk basiert auf folgenden Überlegungen:

Barposition (Cash-Position):

Es gibt drei Situationen, in denen der UBS DERI Indikator eine aktienmarktneutrale Barposition vorgibt. Das heißt, dass das zur Verfügung stehende Kapital am Geldmarkt investiert wird:

- Der UBS DERI Indikator steht sehr hoch (höher als 1,25) und zeigt eine positive Marktübertreibung an. In einem solchen Marktumfeld, das von überzogenem Optimismus gekennzeichnet ist, wächst die Wahrscheinlichkeit einer Kurskorrektur (im Sinne einer Gegenbewegung nach unten) mit jedem weiteren Kursanstieg des Aktienmarkts.

- Der UBS DERI Indikator steht sehr niedrig (tiefer als -2,0) und zeigt eine negative Marktübertreibung an. In einem solchen Marktumfeld, das von überzogenem Pessimismus gekennzeichnet ist, wächst die Wahrscheinlichkeit einer positiven Überraschung am Aktienmarkt (im Sinne einer Gegenbewegung nach oben) mit jedem weiteren Kursrückgang des Aktienmarkts.

- Der UBS DERI Indikator steht zwischen den Fronten (zwischen -1,25 und -0,75) und kann keine klare Marktmeinung formulieren. In einem solchen Umfeld besteht große Unsicherheit über den weiteren Kursverlauf der Aktienmärkte. Das Szenario, dass der vorherige Markttrend wieder aufgenommen wird, ist ebenso wahrscheinlich wie das Szenario, dass es zu einer Trendwende kommt.

Kaufposition (Long-Position):

Steht der UBS DERI Indikator auf moderatem Niveau (zwischen -0,75 und 1,25), herrscht am Finanzmarkt nach Indikator-Definition eine natürliche bis gemäßigte Risikoaversion vor. Das deutet auf ein positives Aktienmarktumfeld hin, das eine gute Voraussetzung für einen Bullenmarkt (Hausse) und damit für die Fortsetzung steigender Aktienmarktkurse ist. In Erwartung steigender Notierungen des Ziel-Index wird eine Kaufposition im Ziel-Index aufgebaut.

Leerverkaufsposition (Short-Position):

Steht der UBS DERI Indikator auf einem niedrigen Niveau (zwischen -2,0 und -1,25), herrscht am Finanzmarkt nach Indikator-Definition eine hohe Risikoaversion vor. Das deutet auf ein negatives Aktienmarktumfeld hin, das eine Fortsetzung des Bärenmarkts (bzw. der Baisse) erwarten lässt. In Erwartung fallender Aktienmarktkurse des Ziel-Index wird eine Leerverkaufsposition im Ziel-Index aufgebaut.

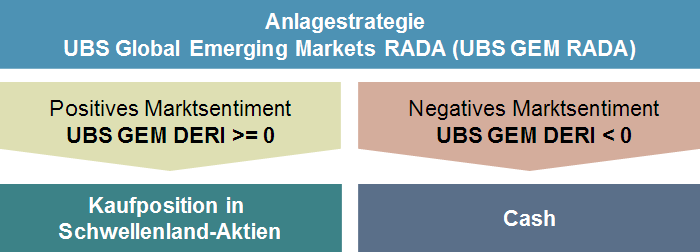

Aktienmärkte aus Schwellenländern weisen einige Eigenheiten auf, die nach UBS Investment Bank Research – im Vergleich zum klassischen UBS DERI – eine etwas andere Interpretation des UBS GEM DERI erfordern. Da sich beispielsweise bislang kein liquider Futuresmarkt auf Aktien aus Schwellenländern etablieren konnte, wird auf eine Short-Positionierung gänzlich verzichtet. Stattdessen ist entweder eine Long-Position in einen ausgesuchten ETF oder eine marktneutrale Geldmarkt-Position vorgesehen:

- Befindet sich der UBS GEM DERI auf oder über der Nulllinie, wird für Aktien aus Schwellenländern ein freundliches Marktumfeld angezeigt, so dass sich eine Long-Position anbietet.

- Befindet sich der UBS GEM DERI dagegen unter der Nulllinie, wird für Aktien aus Schwellenländern ein negatives Marktumfeld (negatives Marktsentiment, Marktverstimmung) angezeigt, so dass eine eventuelle Long-Position aufgelöst wird, um das Kapital in einer marktneutralen Geldmarkt-Position zu parken.

UBS RADA Zertifikate

Auf Basis des UBS DERI Indikators bietet die UBS 2 Strategiezertifikate an, die im DAX, bzw. EuroStoxx laufend so positioniert sind, wie es der UBS DERI Indikators vorgibt.

Auf Basis des UBS GEM DERI Indikators bietet die UBS ein Strategiezertifikat an, das im FTSE so positioniert ist, wie es der UBS GEM DERI Indikator vorgibt.

Open End Index-Zertifikat auf den UBS RADA Net Total Return Index (EUR) auf den DAX®

Angaben zum Zertifikat

| Typ | Open End Index-Zertifikat |

| Währung | EUR |

| Emittentin | UBS AG, London Branch |

| Rating | A+, Aa3, AA- |

| Management-Gebühr | 0,25% pro Quartal vom jeweiligen Zertifikatswert |

| Bestandsprovision | 1% p.a. (wird aus der Managementgebühr gezahlt) |

Open End Index-Zertifikat auf den UBS RADA Net Total Return Index (EUR) auf den EURO STOXX 50®

Angaben zum Zertifikat

| Typ | Open End Index-Zertifikat |

| Währung | EUR |

| Emittentin | UBS AG, London Branch |

| Rating | A+, Aa3, AA- |

| Management-Gebühr | 0,25% pro Quartal vom jeweiligen Zertifikatswert |

| Bestandsprovision | 1% p.a. (wird aus der Managementgebühr gezahlt) |

UBS Open End Index-Zertifikat auf den UBS Global Emerging Markets RADA Strategy Index auf den Vanguard FTSE EM ETF

Angaben zum Zertifikat

| Typ | Open End Index-Zertifikat |

| Währung | EUR |

| Emittentin | UBS AG, London Branch |

| Rating | A+, Aa3, AA- |

| Management-Gebühr | 0,25% pro Quartal vom jeweiligen Zertifikatswert |

| Bestandsprovision | 1% p.a. (wird aus der Managementgebühr gezahlt) |