Wer als aktiver Anleger mehr als nur Aktien handeln oder von Banken und anderen Kapitalgesellschaften vorgefertigte Produkte wie Fonds und Zertifikate erwerben möchte, sollte einen eingehenden Blick auf die Möglichkeiten werfen, die der Options- und Future-Handel an der Terminbörse Eurex bietet.

Eurex Handel – so handeln Sie Optionen und Futures

Kennen Sie die Eurex? Hierbei handelt es sich um eine der größten Terminbörsen weltweit, wo zum Beispiel Optionen und Futures gehandelt werden. Doch für viele ist die Eurex ein Buch mit sieben Siegeln. Wie der Handel an der Eurex funktioniert und was Einsteiger beim Options- und Futures-Handel beachten sollten – zu Beginn gibt’s direkt die besten Empfehlungen und Tipps.

Eurex Handel – Das Wichtigste in Kürze

- Die Eurex („European Exchange“) ist die weltweit größte Termin-/Derivatebörse. Der Eurex-Handel läuft vollintegriert über eine elektronische Handels- und Clearing-Plattform.

- Anleger können dort die Terminbörsen-Kontrakte Futures und Optionen erwerben. Beide sind in allen Merkmalen standardisiert und haben daher eine feste Laufzeit.

- Der Options- und Future-Handel an der Terminbörse Eurex bietet für aktive Anleger mehr als nur vorgefertigte Produkte wie Fonds oder Zertifikate.

-

Wir raten nur erfahrenen Anlegern zum Eurex-Handel, die mit dem erforderlichen Risiko-Management des Tradings vertraut sind.

-

Tipp: Sie können selbstverständlich auch einen anderen Anbieter nutzen. Bei der Suche hilft Ihnen unser Broker-Vergleich. Wir raten auf alle Fälle zu einem günstigen Broker, zum Beispiel zum finanzen.net zero Depot1.

Inhaltsverzeichnis

Options- und Future-Handel an der Terminbörse Eurex

Futures und Optionen – Broker-Angebote

Was ist die Eurex?

Die Eurex („European Exchange“) ist die weltweit größte Termin-/ Derivatebörse. Sie entstand 1998 durch Fusion der Deutschen Terminbörse (DTB) und der Schweizer Terminbörse Soffex. Der Eurex-Handel läuft vollintegriert über eine elektronische Handels- und Clearing-Plattform, ähnlich, wie Sie es vom Xetra-System kennen.

Aber: Gehandelt werden nicht etwa Aktien und Anleihen, sondern Lieferverträge im weitesten Sinne, in der Fachsprache Kontrakte genannt.

Wie funktioniert der Terminhandel an der Eurex?

Es gibt zwei unterschiedliche Arten von Terminbörsen-Kontrakten: Die einen heißen Optionen und die anderen Futures. Beide sind jeweils in allen Merkmalen wie Kontraktgröße, Größe der kleinsten Preisbewegung oder Liefertermin standardisiert und haben daher stets eine feste Laufzeit. Ohne die Spezifikation wäre ein liquider Terminhandel nicht umsetzbar.

Es gibt zwei unterschiedliche Arten von Terminbörsen-Kontrakten: Die einen heißen Optionen und die anderen Futures. Beide sind jeweils in allen Merkmalen wie Kontraktgröße, Größe der kleinsten Preisbewegung oder Liefertermin standardisiert und haben daher stets eine feste Laufzeit. Ohne die Spezifikation wäre ein liquider Terminhandel nicht umsetzbar.

Terminprodukte bieten Ihnen von Möglichkeiten zur kostengünstigen Absicherung über die Zusatzrendite bis hin zur „Stand-Alone“-Spekulation clevere Einsatzmöglichkeiten zur Ertragsoptimierung oder wahlweise Renditemaximierung.

Ein Beispiel: Ein Kaffeeproduzent will bis Dezember 100 Tonnen Kaffee kaufen, um seinen Produktionsbedarf für das vierte Quartal zu decken. Der Kaffeeröster hat jedoch Sorge, dass die Kaffeepreise bis zum Jahresende ansteigen. Zur Absicherung gegen einen möglichen Preisanstieg entscheidet sich der Hersteller für den Kauf von Kaffee-Futures. Sein Vorteil: Steigen die Kaffeepreise, muss er seinen Kaffee zwar im Herbst teurer einkaufen. Da der Preis seines Kaffee-Futures aber mit dem Preisanstieg beim Kaffee nach oben gehen würde, würde er damit einen Gewinn erzielen, der seinen höheren Einkaufspreis kompensieren könnte. Nachteil: Bei sinkendem Kaffeepreis profitiert der Kaffeeproduzent zwar durch niedrigere Einkaufspreise, sein Kaffeefuture fährt jedoch einen Verlust ein, der den niedrigeren EK-Preis ebenfalls kompensiert. Summa summarum bietet der Future-Handel dem Terminhändler somit die Möglichkeit, sich ein bestimmtes Preisniveau für eine bestimmte Zeit festzuschreiben.

Wichtig: Achten Sie beim Trading auf günstige Gebühren. Bei finanzen.net zero1, einem sogenannten Neobroker, können Sie 180.000 Wertpapiere ohne Orderkosten handeln (zzgl. marktüblicher Spreads). Sie zahlen außerdem keine Depot- und Kontoführungsgebühren.

Was genau ist ein Future?

Was steckt nun aber konkret hinter einem Future? Ein Future begründet ein Geschäft zur Lieferung eines Wirtschaftsgutes in der Zukunft zu einem definierten Termin in ebenso definierter Qualität und Menge. Ein Zurücktreten von diesem Geschäft ist nur möglich, indem Sie den erworbenen Kontrakt vor Fälligkeit weiterveräußern, was in der Fachsprache glattstellen heißt. Versäumen Sie es, den Kontrakt vor dessen Fälligkeit zu veräußern, sind Sie zur Abnahme oder Lieferung verpflichtet.

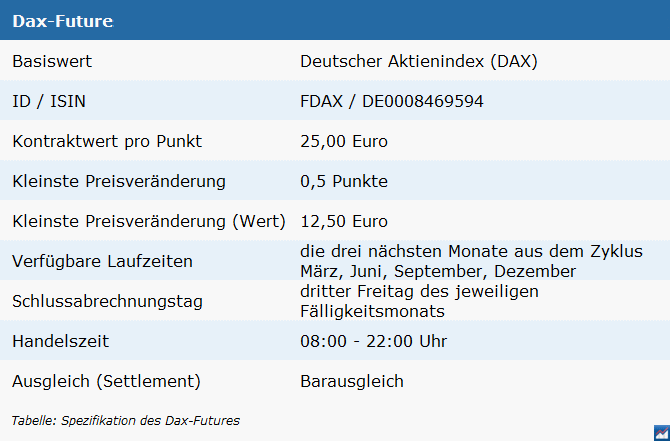

Es gibt Futures auf Währungen wie auch auf Bundesanleihen oder Aktienindizes. Den Future auf den Deutschen Aktienindex nennt man DAX-Future (kurz: FDAX). Weil bei ihnen jeweils ein Finanzprodukt die Basis bildet, heißen sie Financial Futures. Bilden Rohstoffe wie etwa Weizen, Orangensaft, Rohöl oder Gas die Basis, spricht man von Commodity Futures.

Was ist eine Margin?

Der Kontraktwert eines Futures ist im Allgemeinen hoch. Beim FDAX hat ein Punkt den Wert von 25 Euro. Steht der FDAX beispielsweise bei 10.000 Punkten, errechnet sich ein Kontraktwert von 250.000 Euro. Mit dem Kauf eines Futures müssen Sie den gesamten Kontraktwert nie komplett bezahlen. Sie hinterlegen stattdessen nur eine von der Terminbörse festgelegte Sicherheitsleistung, die Margin, nehmen aber dennoch vollumfänglich an den Schwankungen des Futures teil. Die resultierende Hebelwirkung macht ihn für spekulative Anleger reizvoll. Das Problem: Viele Broker erhöhen die von der Eurex geforderte Margin erheblich. Manch ein Broker verlangt das Doppelte der Eurex-Erfordernis. Je geringer aber die Margin-Anforderung, desto weniger Kapital binden Sie. Daher sollten Sie bereits bei der Wahl des Eurex-Brokers auf eine gute Margin-Kondition achten. Günstige Broker verlangen attraktive Margin-Sätze für den Eurex-Handel.

Das könnte Sie auch interessieren:

Euribor-Future: an Zins-Änderungen verdienen

Sie möchten an weiter sinkenden Zinsen verdienen? Dann könnte der Drei-Monats-Euribor-Future eine nähere Betrachtung wert sein. Der Future hat das Symbol FEU3 und die ISIN DE0009653147. Euribor steht für „Euro Interbank Offered Rate“ und bezeichnet seit Einführung im Jahr 1999 den durchschnittlichen Zinssatz für Drei-Monats-Ausleihungen im Handel zwischen den Banken. Der Euribor wird werktäglich um 11 Uhr mitteleuropäischer Zeit festgesetzt und veröffentlicht. Es gibt zwar noch eine ganze Reihe weiterer Euribor-Sätze. Doch Benchmark-Charakter kommt einzig dem Drei-Monats-Euribor zu. Das Kontraktvolumen des Futures beträgt 1 Mio. Euro, wobei die Preisermittlung auf vier Nachkommastellen erfolgt. Gerechnet wird mit der Basis 100, abzüglich des gehandelten Zinssatzes. Die kleinste Preisveränderung, die so genannte Tick-Größe, beträgt 0,0025 Punkte und entspricht einem Wert von 6,25 Euro.

Beispiel: Sie setzen auf fallende Zinsen. Der Euribor-Zinssatz sinkt um 0,5 Prozent. Das führt für Sie zu einem Gewinn im Eurex-Handel von 1.250 Euro (0,5 % / 0,0025 * 6,25 Euro).

Was sind Optionen?

Die zweite große Produktkategorie im Eurex-Handel sind verbriefte Rechte (Optionen) im weitesten Sinne. Das kann das Recht auf Lieferung eines Wertpapiers sein oder das Recht auf Abnahme eines Wertpapiers. Eine Option auf steigende Kurse nennt man Call. Das Gegenstück für fallende Kurse ist der Put. Und falls Ihnen die vier Buchstaben ODAX begegnen sollten: Dies ist das Kürzel für Optionen auf den Dax.

Beispiel für Rendite aus Optionshandel

Stellen Sie sich vor, in Ihrem Depot befindet sich ein größerer Bestand an Aktien einer fiktiven Abc AG. Wir unterstellen ferner: Zwar bescheinigen Sie der Aktie langfristig beste Aussichten. Auf kürzere Sicht sehen Sie die Aktie aber eher schwächer handeln. Sie könnten die Aktie also verkaufen, um sie später günstiger zurückzukaufen.

Doch Sie entscheiden sich anders und nutzen die Möglichkeiten des Eurex-Handels: Indem Sie einem Marktteilnehmer das Recht einräumen, Ihre Aktien zu einem definierten Preis (Ausübungspreis) oberhalb des gegenwärtigen Marktpreises zu kaufen, vereinnahmen Sie augenblicklich eine Optionsprämie. In der Fachsprache heißt es: Sie haben eine gedeckte Kauf-Option geschrieben („Covered Call-Writing“). Fortan sind Sie bis zum Verfall der Option der Stillhalter.

Ihre Rendite aus dem Eurex-Handel-Optionsgeschäft: Die Gegenseite, Ihr Counterpart, wird von Ihnen erst dann die Lieferung (=Andienung) Ihrer Aktien verlangen, wenn deren Börsenkurs über den vereinbarten Ausübungspreis der Option steigt. Bleiben die Aktien darunter, haben Sie mit der Veräußerung der Kaufoption wertvolle Rendite-Punkte erzielt: Sie haben die Prämie eingenommen und die Aktien behalten. Sie können auch sagen: Sie haben Ihren Aktienbestand aktiviert.

Ihre Rendite aus dem Eurex-Handel-Optionsgeschäft: Die Gegenseite, Ihr Counterpart, wird von Ihnen erst dann die Lieferung (=Andienung) Ihrer Aktien verlangen, wenn deren Börsenkurs über den vereinbarten Ausübungspreis der Option steigt. Bleiben die Aktien darunter, haben Sie mit der Veräußerung der Kaufoption wertvolle Rendite-Punkte erzielt: Sie haben die Prämie eingenommen und die Aktien behalten. Sie können auch sagen: Sie haben Ihren Aktienbestand aktiviert.

Hinweis: Bei finanzen.net zero1 können Sie 180.000 Optionsscheine und Zertifikate für 0 Euro Ordergebühren handeln (zzgl. marktüblicher Spreads). Anleger zahlen dort keine Depot- und Kontoführungsgebühren, ebenso keine Fremdkostenpauschalen oder Handelsplatzentgelte, nur Spreads.

Eurex-Handel: Vier einfache Long-Short-Strategien

Das Schreiben einer Kaufoption, besagtes „Covered Call-Writing“, ist nur ein Beispiel für den Handel mit Optionen. Als aufmerksamer Leser werden Sie an dieser Stelle genau drei weitere Möglichkeiten erahnen. Richtig: Sie hätten auch die Gegenseite des oben skizzierten Geschäftes einnehmen und mit einer Kaufoption auf steigende Kurse setzen können. Das nennt man Long-Call.

Das dritte Beispiel für den Eurex-Handel mit Optionen ist der Long-Put. Das bedeutet: Sie erwerben einen Put, weil Sie Ihre Erwartung fallender Kurse in klingende Münze wandeln möchten.

Beispiel Nr. 4 ist der Short-Put. Hier gewähren Sie Ihrem Gegenpart die Möglichkeit, einen Basiswert zu einem festgelegten Preis und innerhalb einer fest definierten Laufzeit an Sie zu verkaufen. Ähnlich wie beim Short-Call im ersten Beispiel sind Sie abermals Stillhalter und vereinnahmen augenblicklich eine Optionsprämie. Fällt der Kurs des Basiswertes während der Laufzeit der Option, wird die Gegenseite vom eingeräumten Recht Gebrauch machen. Sie müssen dann die Stücke annehmen. Folglich gehen Sie ein hohes Risiko ein und sollten sich vor der Fälligkeit durch ein Gegengeschäft glattstellen.

Eurex-Handel: So starten Sie in den Options- und Futureshandel

Die schlechte Nachricht zuerst: Der Zugang zum Handelssystem der Eurex erfordert eine Börsenmitgliedschaft. Diese erhalten nur institutionelle Kunden. Als Privatanleger sind sie daher auf eine Bank oder einen Broker angewiesen, der Ihnen Zugang zum Eurex-Handel gewährt.

Börsentermin-Geschäftsfähigkeit ist Voraussetzung

Dies setzt die Börsentermingeschäftsfähigkeit voraus: Sie müssen nicht nur die Lektüre der üblichen Risikobelehrungen bestätigen, sondern auch die Handelsbedingungen der Eurex. Sie bestätigen per Unterschrift den Erhalt der Kundeninformationsbroschüre und dass Sie über die erforderlichen Kenntnisse verfügen.

Die Bürokratie hat ihren Grund: Der Eurex-Handel eignet sich nur für erfahrene Anleger, die mit dem erforderlichen Risiko-Management des Tradings bestens vertraut sind.

Geringe Gebühren: günstigen Broker für den Eurex-Handel wählen

Nachdem Sie börsentermingeschäftsfähig sind, können Sie mit dem Handel von Optionen und Futures beginnen. Sie zahlen an Ihren Broker fortan für jede Kontraktbuchung eine Gebühr. Schließen Sie an der Stelle keine Kompromisse. Setzen Sie auf einen Broker mit günstigen Konditionen.

Eurex-Handel – das sollten Sie tun

-

Nur erfahrene Anleger, die mit dem erforderlichen Risiko-/ Moneymanagement des Tradings bestens vertraut sind, sollten an der Eurex handeln.

-

Entscheiden Sie sich, ob Sie Futures oder Optionen handeln wollen und suchen Sie nach geeigneten Produkten.

-

Für den Eurex-Handel benötigen Sie eine Börsenmitgliedschaft. Wählen Sie deshalb eine geignete Bank oder einen passenden Broker.

-

Bei der Suche nach einem passenden Anbieter hilft Ihnen ein Broker-Vergleich.

Disclaimer: Die in diesem Artikel enthaltenen Inhalte dienen ausschließlich allgemeinen Informations-, Bildungs- und Marketingzwecken ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität. Die Inhalte stellen keine Anlageberatung, Anlagestrategieempfehlung oder Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Die Informationen berücksichtigen nicht die individuellen Anlageziele und finanzielle Situation des Lesers. Jede Anlageentscheidung sollte eigenverantwortlich getroffen und sorgfältig geprüft werden. Vor einer Anlageentscheidung sollte der Rat eines Anlage- und Steuerberaters eingeholt werden. Der Handel mit Wertpapieren oder sonstigen Finanzinstrumenten ist mit hohen Risiken verbunden, bis hin zum Totalverlust des eingesetzten Kapitals. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Aussagen über zukünftige wirtschaftliche Entwicklungen basieren grundsätzlich auf Annahmen und Einschätzungen, die sich im Zeitablauf als nicht zutreffend erweisen können. Wir übernehmen keine Haftung für Verluste, die durch die Umsetzung der in diesem Artikel genannten Informationen entstehen.

1Hinweis zu ZERO: finanzen.net zero ist ein Angebot der finanzen.net zero GmbH, einer Tochter der finanzen.net GmbH.

*Hinweis zu Affiliate-Links: Unsere Ratgeber-Artikel sind objektiv und unabhängig erstellt, wobei mit Sternchen gekennzeichnete Links zur Finanzierung der kostenlosen Inhalte dienen. Die Vergütung aus diesen Links hat keinen Einfluss auf unsere Inhalte.

1Hinweis: finanzen.net zero ist ein Angebot der finanzen.net zero GmbH, einer Tochter der finanzen.net GmbH.

5Hinweis zu Plus500: Plus500CY Ltd ist zugelassen und reguliert durch CySEC (#250/14). 82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

6Hinweis zu eToro: Ihr Kapital unterliegt einem Risiko. Bei eToro (Europe) Ltd. handelt es sich um einen Finanzdienstleister, lizenziert (unter Lizenz #109/10) von der Cyprus Securities Exchange Commission (CySEC) und deren Regularien verpflichtet. Bei eToro (UK) Ltd handelt es sich um einen Finanzdienstleister, lizenziert (unter Lizenz FRN 583263) von der Financial Conduct Authority (FCA) und deren Regularien verpflichtet. 51% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

**Mögliche Ersparnis im Wettbewerbsvergleich von CosmosDirekt mit ausgewählten Anbietern (Direktversicherer und klassische Versicherer) für den Jahresbeitrag einer Wohngebäudeversicherung. Beispielfall: Massiv gebautes Einfamilienhaus, Baujahr 2023, 150 m², Hamburg in Gordonstraße (PLZ 21079), Steildach ausgebaut, Einzelgarage, Keller ohne Wohnzweck, mit Bodenheizung und Wärmepumpe, keine Selbstbeteiligung, 1 Jahr Vertragslaufzeit Versicherungsbeginn: 01.04.2023. Die Tarife können sich in weiteren einzelnen Leistungsmerkmalen unterscheiden. AXA, Gothaer und Allianz sind mit Ihren Tarifen als klassische Versicherer vertreten. Quelle der Daten: Angebot der Anbieter und Vergleichsrechner Morgen & Morgen, Stand: Januar 2023.

Aktien, ETFs, Derivate, Kryptos und mehr - jetzt für 0 Euro pro Trade handeln (zzgl. marktüblicher Spreads)!

Oskar ist der einfache und intelligente ETF-Sparplan. Er übernimmt die ETF-Auswahl, ist steuersmart, transparent und kostengünstig.