Ölkonzerne zwischen Geopolitik und neuen Geschäftsfeldern

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

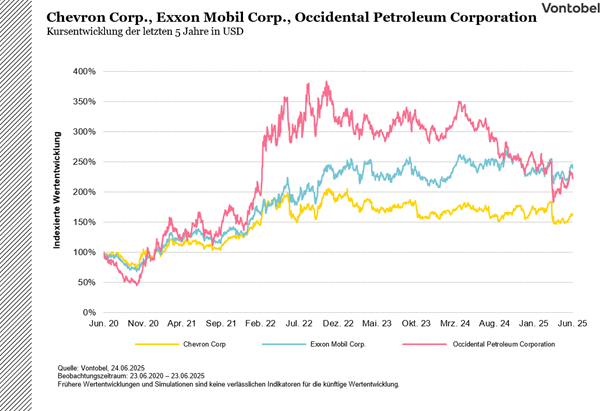

Traditionelle Ölkonzerne diversifizieren ihre Geschäftsmodelle angesichts der Energiewende und geopolitischer Unsicherheiten. Chevron, ExxonMobil und Occidental Petroleum investieren massiv in die Lithiumförderung, um von der wachsenden Batterienachfrage zu profitieren. Chevron hat über 50.000 Hektar für den Lithiumabbau erworben und setzt auf moderne DLE-Technologie. Parallel dazu bleiben geopolitische Spannungen im Nahen Osten ein zentraler Faktor für den Ölmarkt. Die Straße von Hormus, durch die täglich 22,8 Millionen Barrel Öl transportiert werden, steht wegen der Iran-Israel-Spannungen im Fokus. Eine mögliche Blockade könnte zu Angebotsverknappung führen und amerikanische Ölproduzenten begünstigen.

Mögliche Schließung der Straße von Hormus im Rahmen des Iran-Israel Konflikts

Im Bezug auf den globalen Handel mit Öl blicken Ölkonzerne weiterhin auf die andauernden Spannungen zwischen Iran und Israel. Besonderes Augenmerk liegt dabei auf der Straße von Hormus, einer der wichtigsten Schifffahrtsstraßen für den Öl- und Gashandel, welche Iran und Oman verbindet. Eine mögliche Blockade könnte eine mögliche Schließung zu einer signifikanten Verknappung des globalen Angebots haben. Laut Daten der Energy Information Administration passieren zurzeit täglich 22,8 Millionen Barrel Öl die Schiffspassage.

Gleichzeitig lautet die Ansage von US-Präsident Trump bezüglich der Ölförderung „drill baby drill". Sollte es tatsächlich zu einer Verknappung des Angebots durch die Schließung der Straße kommen, könnten Ölbohrungen wieder zu einem lukrativen Geschäftsmodell werden. Selbst wenn er sein Versprechen von erhöhten Fördermengen nicht einhalten kann, könnten sich die erhöhten Preise positiv für amerikanische Ölkonzerne auswirken.

Diese Konstellation schafft paradoxe Marktbedingungen: Während geopolitische Risiken traditionell zu Preisvolatilität führen, profitieren heimische Produzenten von höheren Weltmarktpreisen. Analysten beobachten bereits verstärkte Investitionen in die Schieferölförderung, da Unternehmen ihre Kapazitäten für potenzielle Lieferengpässe ausbauen wollen.

Chevron, ExxonMobil und Occidental Petroleum setzten auf Lithium

Um eine gewisse Unabhängigkeit von dem klassischen Ölgeschäft zu erlangen, setzt Chevron nun damit begonnen, Lithium zu fördern. Um von der aktuellen Entwicklung in der Batterietechnik zu profitieren, hat der Konzern jüngst zwei in Summe über 50.000 Hektar große Flächen zum potentiellen Abbau des Rohstoffs erworben. Diese Diversifizierungsstrategie soll dem Unternehmen neue Einnahmequellen erschließen. Dabei will Chevron auf die fortschrittliche Direct Lithium Extraction (DLE) Technologie setzen, die deutlich umweltverträglicher und gleichzeitig schneller ist. Laut einer Meldung von Chevron ermöglicht diese Technik, das Wasser nach dem Abbau wieder in den Boden zurückzuführen.

Auch ExxonMobil und Occidental Petroleum haben sich bereits in dem Markt positioniert und große Investitionen getätigt, um von der steigenden Nachfrage nach Lithium für moderne Batterien zu profitieren. Eine Studie von McKinsey (Battery 2030: Resilient, sustainable, and circular, 2023) prognostiziert dabei, dass der Wert der gesamten Wertschöpfungskette vom Abbau bis zum Recycling auf über 400 Milliarden Dollar bis 2030 wachsen könnte. Ausgehend von 2022 entspricht dies einem jährlichen Wachstum von 30 Prozent bis zum Jahr 2030.

Die Strategie zeigt, wie traditionelle Energiekonzerne ihre Geschäftsmodelle anpassen können, um sowohl von fossilen Brennstoffen und der Elektrifizierung gleichermaßen zu profitieren. Besonders die DLE-Technologie könnte dabei einen Wettbewerbsvorteil schaffen, da sie schnellere Abbauzyklen und geringere Umweltauswirkungen verspricht.

Multi Aktienanleihe mit Barriere (Worst-Of)

WKN |

Basiswert |

Kupon p.a. |

Barriere |

Laufzeit |

|---|---|---|---|---|

| VK6QGD | Chevron Corp., Exxon Mobil Corp., Occidental Petroleum Corporation | 10,00% | 70,00% | 22.06.2026 |

Stand: 26.06.2025 16:25Uhr, Währung: EUR, In Zeichnung bis: 14.07.2025

Schlussglocke: Wissen was die Märkte bewegt

Expertenwebinar mit Stephan Feuerstein und Ingmar Königshofen, jeden Mittwoch ab 17:30 Uhr. Jetzt anmelden

Kennen Sie schon unsere Newsletter?

Eine übersichtliche Zusammenfassung der Vontobel Aktienanleihen-Neuemissionen finden Sie im wöchentlich erscheinenden "Aktienanleihen Investor". Diesen und weitere spannende Newsletter zu verschiedenen Themenfeldern können Sie hier kostenfrei abonnieren.

|

|

|

|

|

Wichtige Risiken:

Emittenten- / Bonitätsrisiko: Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Marktrisiko / Preisänderungsrisiko: Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Marktrisiko: Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Korrelationsrisiko: Protect Multi Aktienanleihen beziehen sich auf mehrere Basiswerte, womit der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos ist, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten auch beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags in der Regel der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sogenannte Worst-of-Strukur), das heißt, dass das Risiko eines Verlustes des investierten Kapitals bei Worst-of-Strukturen wesentlich höher ist als bei Wertpapieren mit nur einem Basiswert.

Währungsrisiko: Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Wichtige rechtliche Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf eine simulierte frühere Wertentwicklung beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf künftige Wertentwicklung beziehen. Derartige Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

In dieser Information sind Angaben enthalten, die sich auf die steuerliche Behandlung von Wertpapieren beziehen. Diese hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

Impressum:

Bank Vontobel Europe AG

DE-Bockenheimer Landstraße 24

60323 Frankfurt am Main

Telefon: 00 800 93 00 93 00

Fax: +49 (0)69 69 59 96-3202

E-mail: markets.deutschland@vontobel.com

Gesellschaftssitz:

Bank Vontobel Europe AG

Alter Hof 5

DE-80331 München

Aufsichtsrat: Brian Fischer (Vorsitz)

Vorstand: Thomas Fischer, Anton Hötzl, René Weinhold

Eingetragen im Handelsregister beim Amtsgericht München unter HRB 133419

USt.-IdNr. DE 264 319 108

Zuständige Aufsichtsbehörde:

Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

Sektor Bankenaufsicht

Graurheindorfer Straße 108

DE-53117 Bonn

Sektor Wertpapieraufsicht/Asset-Management

Marie-Curie-Str. 24 – 28

DE-60439 Frankfurt am Main