S&P 500 - 2023 vs. 2024: Konvergenz und Divergenz

12.07.24 09:00 Uhr

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

Werbung

2023 vs. 2024: Konvergenz und Divergenz

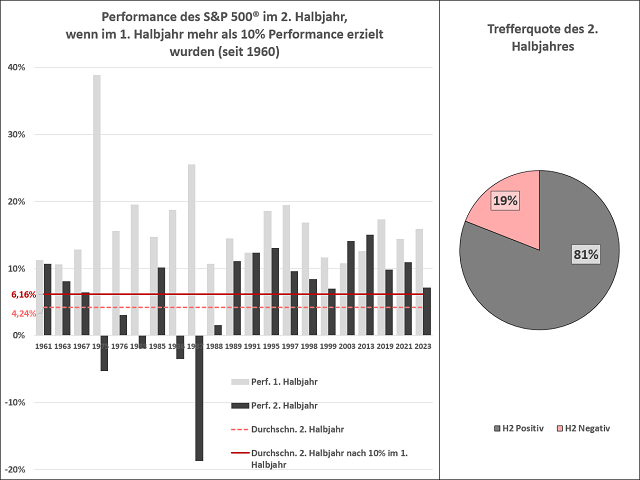

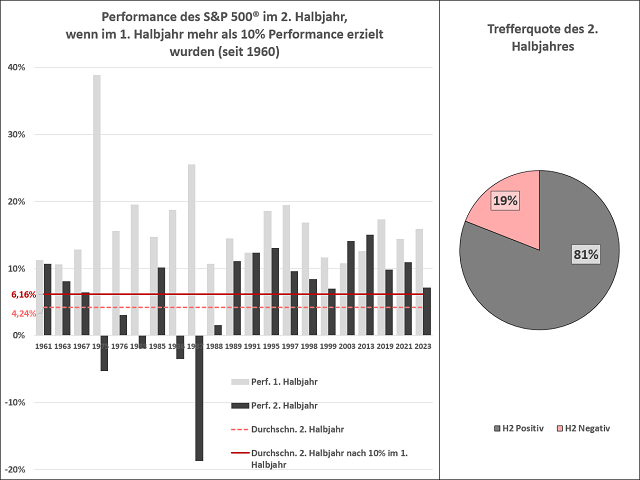

Eine Korrektur – wie im Vorjahr – würde zur aktuell heißgelaufenen Marktverfassung des S&P 500® passen. Die aktuelle Rekordjagd – inklusive 40 neuer Allzeithochs im bisherigen Jahresverlauf und sechs weißer Wochenkerzen in Folge – quittiert beispielsweise der RSI mit einem Wert von fast 82, d. h. der Oszillator ist auch im historischen Kontext massiv überhitzt. Gleiches gilt für den RSI auch bei wöchentlicher Berechnungsweise. Eine mögliche Verschnaufpause harmoniert dagegen weniger gut mit den zyklischen Rahmenbedingungen, denn gerade das US-Wahljahr zeigt in den heißen Sommermonaten des 3. Quartals oftmals eine besondere Stärke. Besser passt der typische Verlauf gemäß US-Präsidentschaftszyklus „auf Strecke“, denn die Hochphase des US-Wahlkampfes scheint historisch betrachtet einen positiven Einfluss auf die Börse zu haben. In diesem Kontext könnte dem S&P 500® eine weitere Auswertung, welche wir zuletzt veröffentlicht hatten, unter die Arme greifen. Wenn die amerikanischen Standardwerte im 1. Halbjahr zweistellig zulegten, dann folgen in der 2. Jahreshälfte nochmals überdurchschnittliche Kursgewinne von mehr als 6 % (siehe „HSBC Daily Trading“ vom 1. Juli).

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Kostenlos abonnieren

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

Eine Korrektur – wie im Vorjahr – würde zur aktuell heißgelaufenen Marktverfassung des S&P 500® passen. Die aktuelle Rekordjagd – inklusive 40 neuer Allzeithochs im bisherigen Jahresverlauf und sechs weißer Wochenkerzen in Folge – quittiert beispielsweise der RSI mit einem Wert von fast 82, d. h. der Oszillator ist auch im historischen Kontext massiv überhitzt. Gleiches gilt für den RSI auch bei wöchentlicher Berechnungsweise. Eine mögliche Verschnaufpause harmoniert dagegen weniger gut mit den zyklischen Rahmenbedingungen, denn gerade das US-Wahljahr zeigt in den heißen Sommermonaten des 3. Quartals oftmals eine besondere Stärke. Besser passt der typische Verlauf gemäß US-Präsidentschaftszyklus „auf Strecke“, denn die Hochphase des US-Wahlkampfes scheint historisch betrachtet einen positiven Einfluss auf die Börse zu haben. In diesem Kontext könnte dem S&P 500® eine weitere Auswertung, welche wir zuletzt veröffentlicht hatten, unter die Arme greifen. Wenn die amerikanischen Standardwerte im 1. Halbjahr zweistellig zulegten, dann folgen in der 2. Jahreshälfte nochmals überdurchschnittliche Kursgewinne von mehr als 6 % (siehe „HSBC Daily Trading“ vom 1. Juli).

S&P 500® (Daily)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

5-Jahreschart S&P 500®

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Kostenlos abonnieren

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

Ausgewählte Hebelprodukte

Den Basisprospekt und die Endgültigen Bedingungen erhalten Sie hier: HT1UW4, HT1UW8, HT5JN9, HT4V0E, die Basisinformationsblätter hier.. Beachten Sie auch die weiteren Hinweise** zu dieser Werbung. Der Emittent ist berechtigt, Wertpapiere mit open end-Laufzeit zu kündigen. Lizenzhinweise finden Sie hier.