Der unerwartete Aufstieg des Euro

Werbemitteilung unseres Partners

finanzen.net GmbH ist für die Inhalte dieses Artikels nicht verantwortlich

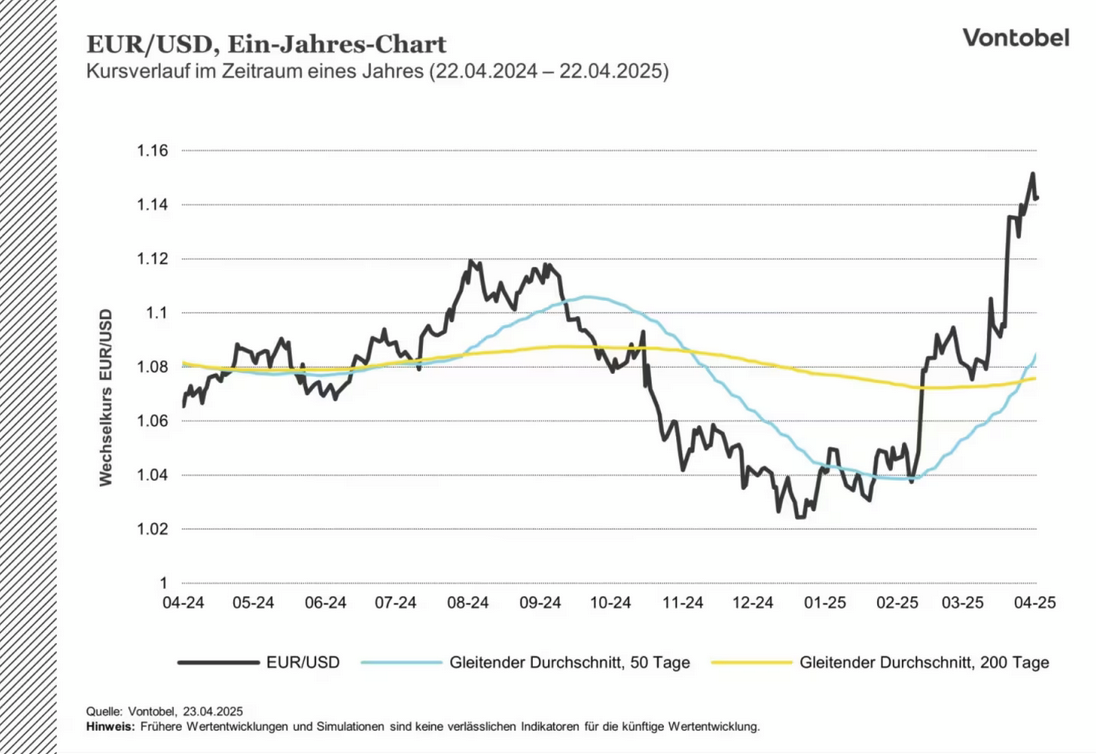

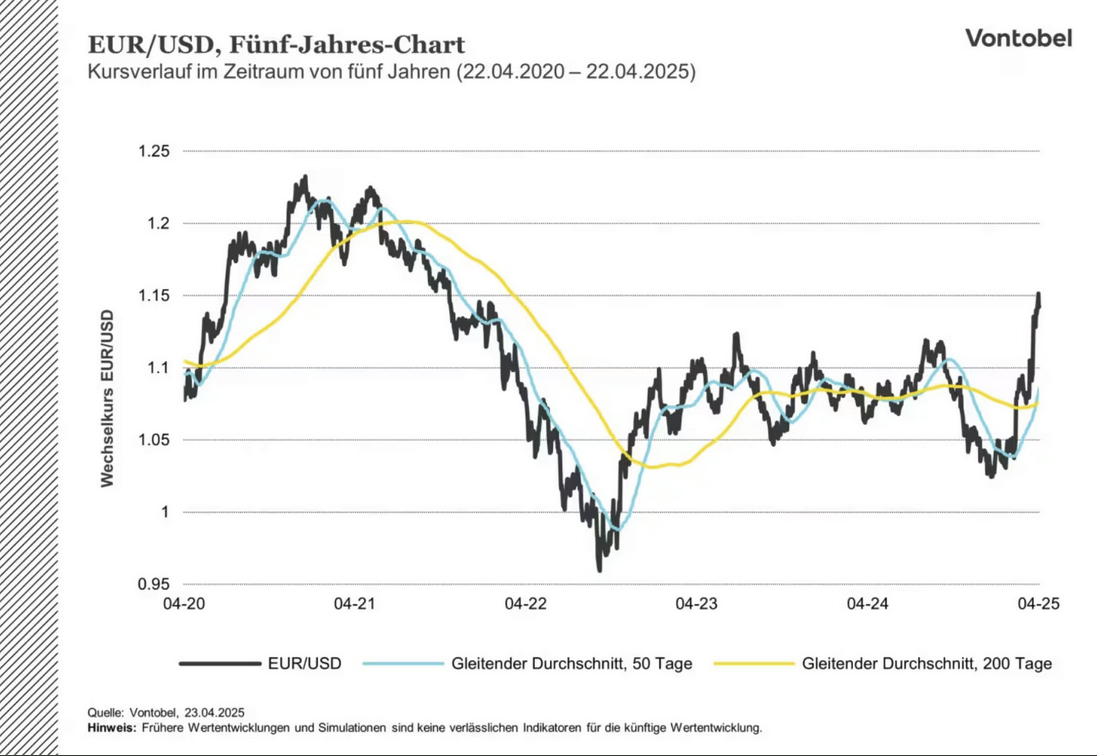

In letzter Zeit hat der Euro einen deutlichen Anstieg verzeichnet und innerhalb des letzten Monats um fünf Prozent gegenüber dem US-Dollar zugelegt. Besonders interessant an dieser Bewegung ist der gleichzeitige Anstieg des Zinsunterschieds zwischen den USA und dem Euroraum. Normalerweise führen höhere US-Zinsen zu Kapitalflüssen in auf Dollar lautende Anlagen, was den Dollar stärkt. Dieses Mal scheint diese alte Beziehung jedoch nicht mehr zu gelten, was auf eine Veränderung der Anlegerstimmung hinweist.

Eine historische Beziehung ist gebrochen

Historisch gesehen bewegten sich deutsche Staatsanleihen und der Euro in entgegengesetzte Richtungen. Ein starker Euro wird üblicherweise als Ausdruck für wirtschaftlichen Optimismus gewertet, der die Nachfrage nach sicheren Anlagen wie deutschen Staatsanleihen verringert. Derzeit steigen jedoch sowohl der Euro als auch deutsche Anleihen – ein ungewöhnliches Phänomen, das als Kapitalflucht in den Euroraum interpretiert werden könnte.

Da die traditionelle Beziehung zwischen Zinsen und deutschen Anleihen nicht mehr gilt, deutet dies auf eine wachsende Unsicherheit der Investoren gegenüber der amerikanischen Politik hin. Seit 2022 ist die Volatilität bei US-Staatsanleihen hoch geblieben und hat aktuell den höchsten Stand seit über einem Jahr erreicht. Folglich stellen Anleger zunehmend infrage, ob US-Staatsanleihen weiterhin als das ultimative sichere Anlageinstrument der Welt gelten können.

Stabilität statt Zinsdifferenz

Laut einigen Zinsexperten vernachlässigen globale Investoren zunehmend ihr US-Engagement zugunsten des Euroraums, insbesondere Deutschlands, und suchen stattdessen nach Stabilität, Zinssicherheit und einem politisch berechenbareren Umfeld. Obwohl deutsche Anleihen in der Vergangenheit niedrige oder sogar negative Zinsen aufwiesen, werden sie nun zu einer Alternative, da die Regierung versprochen hat, die Kreditaufnahme zur Finanzierung neuer Investitionen zu erhöhen.

Gleichzeitig scheint die Zinsentwicklung eine geringere Rolle am Devisenmarkt zu spielen als früher. Ein Zinsunterschied von zwei Prozent zugunsten der USA würde normalerweise den US-Dollar stärken – heute erleben wir jedoch das Gegenteil. Entscheidend ist hierbei, dass der Markt heutzutage weniger auf Zinsdifferenzen achtet als auf politische Stabilität und Berechenbarkeit. Trotz dieses Wandels ist es unwahrscheinlich, dass der US-Dollar bald seine Rolle als führende Währung verliert. Der amerikanische Anleihemarkt ist nach wie vor deutlich größer und liquider als der europäische und dominiert den Welthandel. Dennoch markiert die Entwicklung einen wichtigen Wandel, da institutionelle Investoren zunehmend in auf Euro lautende Anlagen diversifizieren.

Der Kurs bleibt ungewiss

Zukünftig liegt der Kurs maßgeblich in den Händen der amerikanischen Politik, die durch ihr Handeln das wachsende Misstrauen an den Märkten adressieren muss. Sollte die Volatilität auf dem amerikanischen Anleihemarkt anhalten und das Vertrauen in die US-Wirtschaft weiter schwinden, könnte der Euro weiter zulegen. Letztlich geben die unerwartete Stärke des Euro und die Schwäche des Dollars Aufschluss über einen sich vollziehenden Wandel der Kapitalströme, eine Entwicklung, die den Devisenmarkt für viele Jahre verändern könnte.

Mini Futures

WKN |

Basiswert |

Typ |

Hebel |

Basispreis |

|---|---|---|---|---|

| VG26QA | USD per 1 EUR | Long | 8,13 | 0,9878 USD |

| VG5RS6 | USD per 1 EUR | Long | 12,19 | 1,0337 USD |

| VZ4P7Y | USD per 1 EUR | Short | 6,87 | 1,2895 USD |

| VZ569A | USD per 1 EUR | Short | 11,75 | 1,2216 USD |

Stand: 09.05.2025 15:25 Uhr

Schlussglocke: Wissen was die Märkte bewegt

Expertenwebinar mit Stephan Feuerstein und Ingmar Königshofen, jeden Mittwoch ab 17:30 Uhr. Jetzt anmelden

Kennen Sie schon unsere Newsletter?

Eine übersichtliche Zusammenfassung der Vontobel Aktienanleihen-Neuemissionen finden Sie im wöchentlich erscheinenden "Aktienanleihen Investor". Diesen und weitere spannende Newsletter zu verschiedenen Themenfeldern können Sie hier kostenfrei abonnieren.

|

|

|

|

|

Wichtige Risiken:

Emittenten- / Bonitätsrisiko: Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Währungsrisiko: Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Marktrisiko / Preisänderungsrisiko: Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Erhöhtes Verlustrisiko: Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).

Wichtige rechtliche Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf eine simulierte frühere Wertentwicklung beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf künftige Wertentwicklung beziehen. Derartige Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

In dieser Information sind Angaben enthalten, die sich auf die steuerliche Behandlung von Wertpapieren beziehen. Diese hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

Impressum:

Bank Vontobel Europe AG

DE-Bockenheimer Landstraße 24

60323 Frankfurt am Main

Telefon: 00 800 93 00 93 00

Fax: +49 (0)69 69 59 96-3202

E-mail: markets.deutschland@vontobel.com

Gesellschaftssitz:

Bank Vontobel Europe AG

Alter Hof 5

DE-80331 München

Aufsichtsrat: Brian Fischer (Vorsitz)

Vorstand: Thomas Fischer, Anton Hötzl, René Weinhold

Eingetragen im Handelsregister beim Amtsgericht München unter HRB 133419

USt.-IdNr. DE 264 319 108

Zuständige Aufsichtsbehörde:

Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

Sektor Bankenaufsicht

Graurheindorfer Straße 108

DE-53117 Bonn

Sektor Wertpapieraufsicht/Asset-Management

Marie-Curie-Str. 24 – 28

DE-60439 Frankfurt am Main